融資を成功させるポイント

更新日:2024年3月21日

融資審査はどこを見られる?

まずは融資元のことを知りましょう。

代表的な融資元である銀行は融資の際、下記のことを確認しています。

- いくら借りるのか(希望額)

- 借りたお金を何に使うか(資金の使い道)

- ちゃんと返せるか。返せない場合、保証はあるか(担保や保証人の有無)

- どう返済していくか (返済期間など)

他にも経営者の、経歴等の信用面や人間性もチェックされます。

そのために融資を受けようとする人は大きく「事業計画」「資金繰り」の2点を説明する必要があります。

1.事業計画

事業計画書という名前は事業を営んでいる人であれば実際に作成したこともあるかもしれません。

しかし、事業計画書の作成自体を得意としている人は少ないのではないでしょうか。

さらに融資を受けるための事業計画書である場合はなおさらです。

どんな情報を載せていく必要があるのか確認していきましょう。

事業計画書に載せること

代表的なものは下記になります。

- 事業計画概要書

- 損益計画書(基本的には5年)

- 資金繰り表

- 取引金融機関一覧表

事業計画概要書

こちらは事業計画書の〝文章〟の部分です。

自分が何のためにお金を必要として、その金額がいくらか、どのようなものを購入し、どのように返済し、どのような事業を展開していくかを書いていく必要があります。

なるべく、自社や自分自身の情報を端的に書く必要があります。

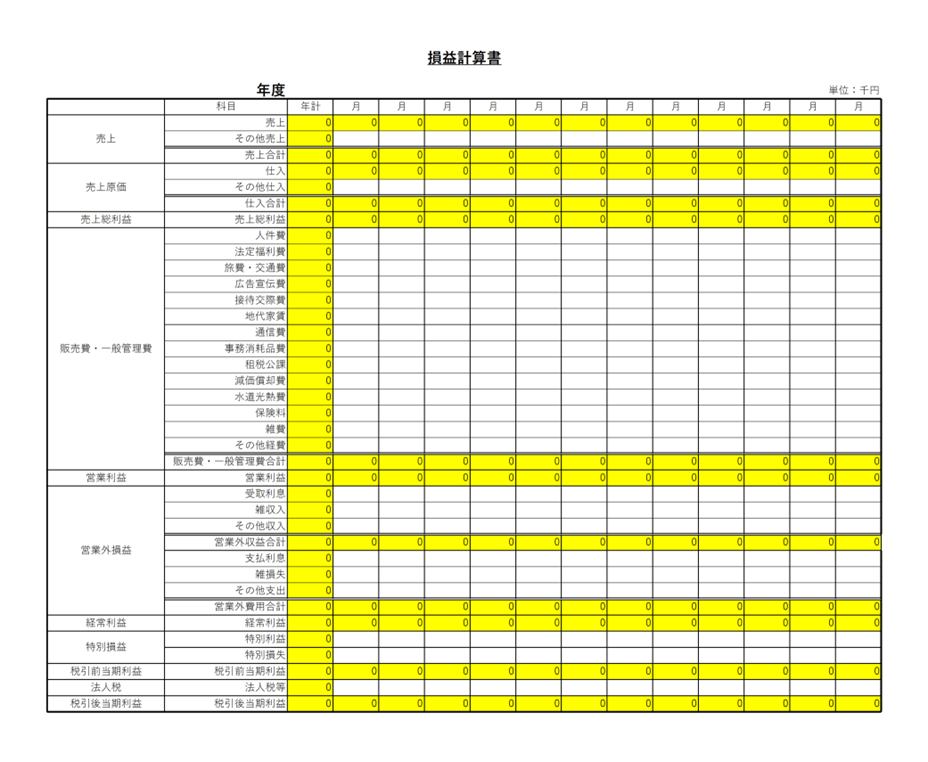

損益計画書と資金繰り表

事業計画書の〝数値〟の部分です。

次の「2.資金繰り」の項目でも詳しく説明します。

融資を受けるために一番必要な書類と言っても過言ではありません。

取引金融機関一覧表

現在の取引金融機関になります。

「どの金融機関にいくら借りているか」「返済はいつまで続くか」等をしっかりと説明していきましょう。

※現在取引金融機関がある場合のみ必要

2.資金繰り

資金繰りというと、どんな印象を持つでしょうか?

事業を行う上でのお金の流れ、日々の売上、仕入れ額等をイメージされる方が多いのではないかと思います。

では「損益計算書」と資金繰りを記載した「資金繰り書」の違いはご存じでしょうか?

実は、損益計算書において黒字であっても、現金がなくて資金繰りが厳しい会社があります。

それは何故でしょうか。

黒字企業の資金繰りが厳しいわけ

結論から言えば、損益計算書に計上されない出金があるためです。

下記に代表的なものをまとめます。

- 借入金の元金返済

- 保険料

- 入出金のタイミング

1.借入金の元金返済

会計上の黒字企業の資金繰りが大変になる最もポピュラーな理由です。

銀行などからの借入金は売上に計上されないのと同じように、返済をしても経費として損益計算書にはカウントされません。

ゆえに、借入金の状況によっては「会計上の黒字=キャッシュの黒字」とはなりません。

2.保険料

損益計算書に保険料の項目はありますが、すべて保険料が損益計算書の費用に計上されるわけではありません。

資産計上するタイプの保険の場合、損益計算書に費用として計上されず、手元の現金は減少していきます。

3.入出金のタイミング

4月に売上が発生しても、入金が数か月後になることはよくあることかと思います。

請求書を4月に発行すれば損益計算書の売上は計上されますが、実際の入金が7月であれば、それまで現金減ったままです。

どうして損益計算書と資金繰り表で内容が異なってしまうのか

上記の損益計算書と資金繰り表の差異はどうして発生してしまうのでしょうか。

それは、損益計算書が「発生主義」であり、資金繰り表が「現金主義」で作成するためです。

発生主義……売り上げ等が発生したタイミングで計上する。

現金主義……お金が実際に動いたタイミングで計上する。

上記の違いにより、会計上の金額がイコール手元のキャッシュの数字ではなくなる理由です。

資金繰り表は、損益計算書だけでは分からないキャッシュの動きを把握するのに非常に効果的です。

資金繰り予定表を作成する

さて今まで損益計算書、資金繰り表のお話をしてきたのは融資を受けるために事業計画書と資金繰りが大切というお話からでした。

そして、資金繰りを説明することは事業計画の数値の説明をするうえでも大切なものでした。

では、実際に融資を受けるためにはどんな資金繰り書を書けば良いのでしょうか。

それは、資金繰り〝予定〟表を作成することです。

資金繰り予定表とは?

資金繰り予定表とは将来のキャッシュフローを把握するために作成する書類になります。

資金繰りの予定表を活用すれば将来的なキャッシュの過不足を確認することができ、お金が増えるか、減るのか、減るとすればどのくらいのレベルまで減るのか、それらはいつ頃に起きるのか、などの予想を把握することができるようになります。

銀行をはじめとした金融機関はこの資金繰り予定表を確認して、返済計画の妥当性を判断します。

資金繰り予定表の作成のポイント

精度の高い損益計画を作成するために、まずは毎月の損益計画を作成してみましょう。

損益計画書の詳細は下記画像を参考にしてください。

また、計上に忘れがちなものを、見逃さないようにしましょう。

代表的なものは下記になります。

- 税金・社会保険料の計上

- 借入の返済(特に期日一括返済の借入金)

- 資産計上されている保険料

資金繰り予定表を作成するということは、将来の資金繰りを予測するということです。

それはいくら仕入れ、いくら売り、いくら支払い、この時期にいくら資金が手元に残るのか、を知ることです。

それらを知ることは事業運営に一番大切なことでもあります。

融資の為にも、事業の発展にも不可欠の為にも資金繰り予定表を作ってみましょう。

融資先の種類

最後に、代表的な融資先を紹介します。

① 銀行

一般に「融資」と聞いてイメージされる金融機関は銀行だと思います。

銀行は、大きくメガバンクと地方銀行に分けられます。

メガバンクは主に大きな金額の融資を専門にしており、中小規模の事業者にとっては融資先としてはマッチしない可能性が高いです。

一方、地方銀行は信用保証協会の保証付き融資を中心に取り組みます。

② 信用金庫・信用組合

信用金庫や信用組合も、地域の個人と法人が会員になり地域の繁栄を図ることを目的としています。

地方銀行と同様、保証付き融資を中心に行っており、銀行に比べると融資額は少額で、金利も高い傾向があります。

しかし、毎月の会社訪問などきめ細かい対応を期待できる金融機関でもあります。

③ 日本政策金融公庫

日本政策金融公庫は100%政府支出の政府系金融機関です。銀行などの金融機関よりも金利が低く、固定金利という点がメリットです。

しかし、政府系金融機関という特性上、民間の金融機関の需要を圧迫しないように配慮されており、事業の成長と共に融資のシェアは下がっていきます。

④ ノンバンク

銀行や信金以外の金融機関のことです。具体的にはクレジットカード会社、消費者金融などが該当します。

金利が高く、保証がない場合は借りられる金額も少額になりますが、銀行名では対応できない案件にも対応してくれる可能性があります。

しかしながら、高金利であることは変わりないので、なるべく少額、なるべく短期間の融資にとどめるのが得策です。

最後に…

融資を受けるにはポイントや注意点があります。

そして、そのポイントや注意点は、事業を進めていく上で避けては通れない必須事項とも重なっています。

融資を受けることを通して、資金繰りの面だけでなく、これからの事業に必要な知識もブラッシュアップしておきましょう!

ご自身で解決が難しい融資のお悩みがあれば、ぜひサポート行政書士法人にご相談ください。