ソーシャルレンディング

更新日:2025年3月17日

ソーシャルレンディング(貸付型/融資型クラウドファンディング)事業は、不祥事等の影響で信用面で不安を持たれた時期もありましたが、その後、法規制等の整備・実運用も進み、引き続き魅力的な投資スキームとして注目され、弊社への新規参入のお問い合わせも多い分野です。

本ページでは、ソーシャルレンディング(貸付型/融資型クラウドファンディング)について解説します。

◆もくじ◆

■ 概要

ソーシャルレンディングは、「貸付型/融資型クラウドファンディング」ともいわれ、基本的に、第二種金融商品取引業(ファンド区分)・貸金業登録あるソーシャルレンディング事業者(※)が、投資家から募った出資金を原資に、事業者(資金調達を希望する借り手)に対して金銭の貸付け(金銭消費貸借)を行う仕組みです。

(※)貸金業については、金商業者とは別の「子会社」等で取得するケースもあり

ソーシャルレンディング事業者は、インターネット上に設けたプラットフォーム等を通じて、“資金調達を希望する借り手(事業)”と“投資したい投資家”とをマッチングします。

これにより、“資金調達を希望する借り手”は、融資として資金を調達することができ、“投資したい投資家”は、ファンドに出資(投資)し、その収益の分配を受けることができます。

ソーシャルレンディングは、銀行融資が難しい借り手や事業が対象になりやすいことや、事業者による不祥事等もあったことから、一時期、信用面で不安を持たれた時もありました。

しかし、その後、ソーシャルレンディング事業に関する法規制や法解釈の整備も進んだ他、少額から投資ができる上、比較的利回りの高い商品が多い等の要素から、引き続き、魅力的な投資対象商品の1つとして注目されている印象です。

実際、弊社では、ソーシャルレンディング事業への新規参入のご相談をいただく機会も多いです。

■ スキーム解説

ソーシャルレンディングの中にも、様々なスキームが存在します。

スキーム次第で、必要な許認可の種類やその取得主体等も変わる為、注意が必要です。

ここでは、一般的なソーシャルレンディングのスキームをご紹介します。

なお、ソーシャルレンディング事業では、投資家から資金を集める際に、投資家と匿名組合契約を締結した上で資金を募り(集団投資スキーム持分の自己募集等)、募った資金を原資として融資(貸付)を行う形で運用するケースが一般的です。当該ケースを前提に、以下記載します。

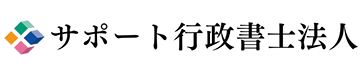

[事例①:ソーシャルレンディング事業者自らファンド募集・貸付を行うケース]

ソーシャルレンディング事業者自ら、ファンドの営業者(商法第535条に規定する匿名組合契約の営業者)となって、投資家に対するファンド募集を行い、そこで募った出資金を原資に、事業者(資金の借り手)に対して融資(貸付)を行うスキームです。

この場合、原則として、ソーシャルレンディング事業者は、投資家を募る募集行為について第二種金融商品取引業(ファンド区分)登録が、資金の貸付行為について貸金業登録が、それぞれ必要になります。

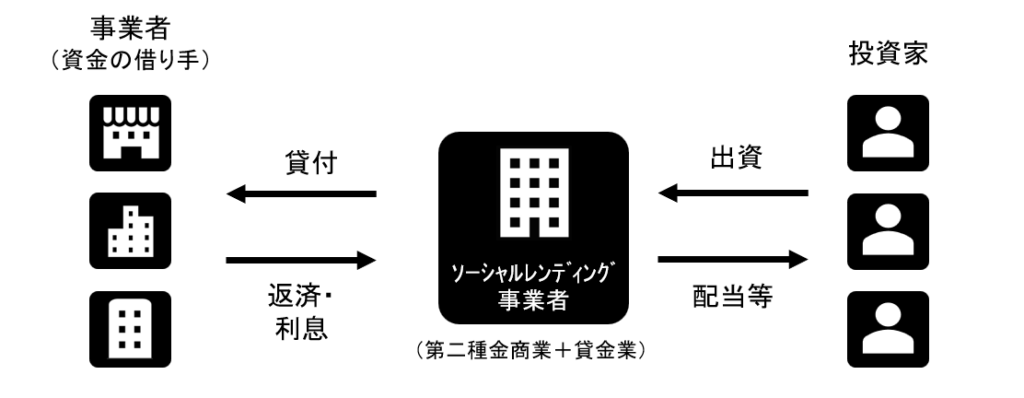

[事例②:ソーシャルレンディング事業者がファンド募集のみ行うケース]

ファンドの営業者(商法第535条に規定する匿名組合契約の営業者)が資金の貸付行為を行い、投資家を募る募集行為は、ソーシャルレンディング事業者に委託するスキームです。

この場合、原則として、ファンドの営業者(商法第535条に規定する匿名組合契約の営業者)が、資金の貸付行為について貸金業登録を、ソーシャルレンディング事業者が、委託を受けて投資家を募る行為(私募の取扱い等)について第二種金融商品取引業(ファンド区分)登録を、それぞれ行うことになります。

なお、本スキームにおいて、ソーシャルレンディング事業者がインターネット上で投資家の勧誘等を行う行為(私募の取扱い)は、金融商品取引法上の「電子募集取扱業務」に該当し、通常の第二種金融商品取引業(電子募集取扱業務なし)よりも要件ハードルが高くなります。(2024年11月1日施行の法改正で、新たに電子募集取扱業務に該当することとなったので、要注意です。)

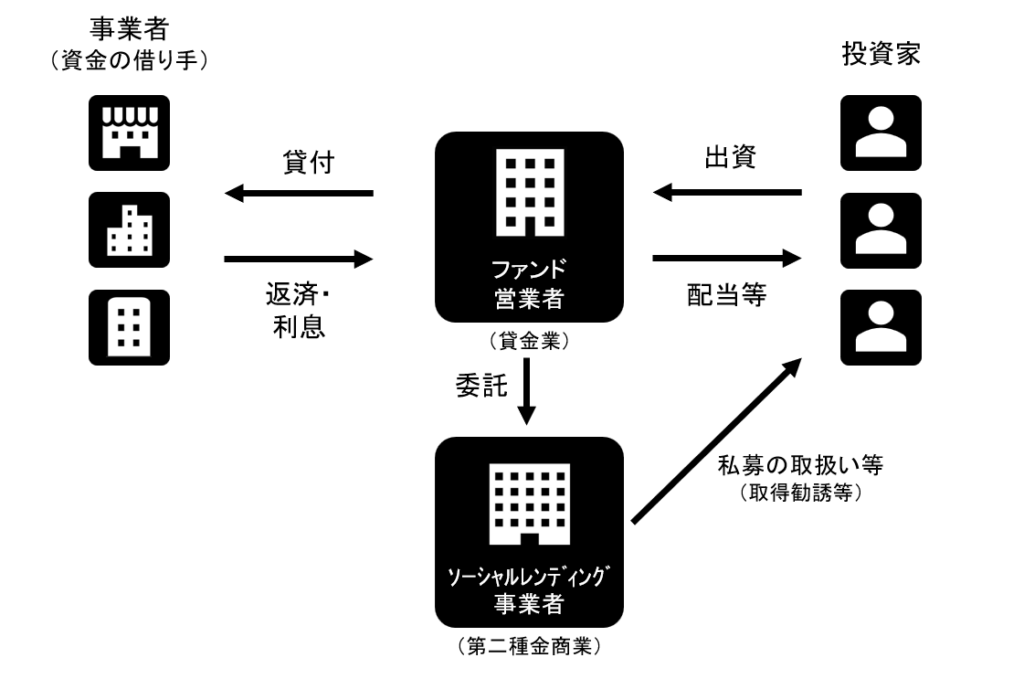

[事例③:その他のケース]

その他のケースとして、登場人物が多い事例をご紹介します。

ソーシャルレンディング事業では、許認可や適用規制に関する戦略的事情等から、運営側の業務をグループ内で分業するケースがあります。

例えば、第二種金商業と貸金業とを“あえて”別会社で取得することで、各社内で担当業務における専門性の向上、情報管理の徹底等によりコンプライアンス・管理面の充実を狙う場合があります。

なお、上記スキームにおいて「親会社」が「子会社」に対して貸付行為を行っていますが、グループ会社間の貸付等については基本的に貸金業規制の適用除外となっている為、貸金業の登録は不要とされています。

■ ソーシャルレンディングの論点

(1)借り手の匿名化・複数化

前提として、貸金業法では、資金の出し手が「特定の貸付先への貸付に必要な資金を供給」し、「貸付の実行判断を行っている場合」には、貸金業登録が必要とされています。

これについて、ソーシャルレンディングでは、従前より、「資金の出し手である投資家」について、「実質的に貸付行為を行っている=貸金業登録が必要」と判断されることを回避する為、実務上、販売勧誘において以下の対応がなされていました。

- 借り手の“匿名化”

借り手を特定することができる情報が明示されないこと - 借り手の“複数化”

複数の借り手に対して資金を供給するスキームであること

つまり、借り手を具体的に明示せず(匿名化)、複数の借り手に資金提供する(複数化)ことで、「投資家が貸付行為を行っているとはいえない(=貸金業登録不要)」と整理している訳です。

とはいえ、この借り手の匿名化・複数化という対応は、法的根拠が不明確な上、投資対象が明示されないことで投資家保護の観点で問題がある等の問題を抱えていました。

(2)匿名化・複数化以外の選択肢

2019年・2023年、この「借り手の匿名化・複数化」という実務運用に対して、金融庁における法令適用事前確認手続(ノーアクションレター)を通じて、「“匿名化・複数化以外”の選択肢」が示されました。

つまり、匿名化・複数化をせずとも、投資家の貸金業登録を回避できることに。

具体的には、以下の方策が講じられている場合、投資家は貸付の実行判断を行っておらず、貸金業登録は不要と整理されました。

■匿名組合契約スキームの場合(参考:2019年/平成31年3月18日付回答書より以下要約)

①事業スキーム等

- 借り手が「法人」である貸付型ファンドであること

- 商法第535条に規定する匿名組合契約によるスキームであること

- 資金の出し手(投資家)は、貸付業務を執行できず、貸付行為に関し権利・義務を有しないこと

②ファンド事業者(貸付実行者)

- 貸付約款等において、ファンド事業者(貸付実行者)自らが貸付条件を設定のうえ借り手に提示し、

- 借り手と投資者とが貸付に関する接触をしない旨や当該接触をさせないことを担保するための措置が明記されていること

- ファンド事業者(貸付実行者)は、貸金業法第24条の6の12第2項に規定する社内規則に、借り手と投資者とが貸付に関する接触をさせないことを担保するための措置を規定していること

③ファンド販売業者

- 匿名組合約款等において、投資者は、貸付業務を執行することができず、貸付行為に関し権利及び義務を有していないこと、また、投資者と借り手とが貸付に関する接触をしない旨や当該接触をさせないことを担保するための措置が明記されていること

- ファンド販売業者は、投資者に対し、借り手も投資者との貸付に関する接触が禁じられていることを説明していること

なお、上記の方策にかかわらず、投資者と借り手が貸付に関する接触をした場合には、当該投資者は貸付行為を行っているものと評価され貸金業法違反となるおそれがあることに留意する。

■投資事業有限責任組合契約スキームの場合(参考:2023年/令和5年6月19日付回答書より以下要約)

①事業スキーム等

- 投資事業有限責任組合法に規定する投資事業有限責任組合契約によるスキームであること

- 投資者は投資事業有限責任組合法上の有限責任組合員で、貸付債権に対する処分権限を有さず、貸付業務を執行することができず、貸付行為に関し投資事業有限責任組合法第9条第2項に規定するその出資の価額を限度として組合の債務を弁済する責任を負うことを除き義務を有していないこと

②ファンド事業者(貸付実行者)

- 貸付約款等において、ファンド事業者(貸付実行者)自らが貸付条件を設定のうえ借り手に提示し、借り手と投資者とが貸付に関する接触をしない旨や当該接触をさせないことを担保するための措置が明記されていること

- ファンド事業者(貸付実行者)は、貸金業法第24条の6の12第2項に規定する社内規則に、借り手と投資者とが貸付に関する接触をさせないことを担保するための措置を規定していること

③ファンド販売業者

- 投資事業有限責任組合契約等において、投資者は、貸付債権に対する処分権限を有さず、貸付業務を執行することができず、貸付行為に関し投資事業有限責任組合法第9条第2項に規定するその出資の価額を限度として組合の債務を弁済する責任を負うことを除き義務を有していないこと、また、投資者と借り手とが貸付けに関する接触をしない旨や当該接触をさせないことを担保するための措置が明記されていること

- ファンド販売業者は、投資者に対し、借り手も投資者との貸付に関する接触が禁じられていることを説明していること

なお、上記の方策にかかわらず、投資者と借り手が貸付に関する接触をした場合には、当該投資者は貸付行為を行っているものと評価され貸金業法違反となるおそれがあることに留意する。

■ 貸付型ファンド/ソーシャルレンディングに関連する法改正

貸付型ファンド/ソーシャルレンディング事業に影響する主な法改正事項として、2024年11月1日施行の金商法改正で、以下が発生しています。

①新たに「貸付事業等権利」が定義されたこと

②従来の電子募集取扱業務の適用除外規定がなくなったこと

③新たに「電子募集業務」が定義されたこと

この法改正に伴い、各協会の自主規制規則・Q&A等も一斉に改正されています。

それぞれ改正前後の変更点に着目して、ポイントを解説します。

①新たに「貸付事業等権利」が定義されたこと

[改正前]

従来、貸付型ファンド(主として金銭の貸付けを行うことを出資対象事業とするファンド。以下同)では、ファンドの運用部分にあたる「貸付行為」は、金融商品取引法ではなく貸金業法の対象の為、貸付型ファンドの運用者は、金商法の規制対象外(投資運用業の登録は求められず)であり、通常投資運用業者に求められる「運用報告書の交付義務規定」も適用されていませんでした。

[改正後]

金商法において、新たに「貸付事業等権利」が定義されました。

具体的な定義は以下の通りです。

金商法第2条第2項第3号から第6号までに掲げる権利のうち、当該権利に係る出資対象事業(当該権利を有する者が出資又は拠出をした金銭その他の財産を充てて行う事業をいう)が主として金銭の貸付けを行う事業であるものその他の政令で定めるもの(金商法第29条の2第1項第10号)

例えば、集団投資スキーム持分の出資対象事業が、「主として金銭の貸付けを行う事業」や、「主として貸付債権の取得を行う事業」の場合、当該権利が貸付事業等権利に該当することになります。

いわゆる貸付型ファンドや貸付型クラウドファンディング事業にかかる権利(集団投資スキーム持分)はもちろん、貸付債権やファクタリング事業ファンドにかかる権利(集団投資スキーム持分)も、今回新設された「貸付事業等権利」に該当することになります。

その上で「貸付事業等権利」を対象にした、売買等の禁止規定が新設されました。

「貸付事業等権利」については、その販売等を行う金商業者等に対して、「事業実施者から投資家に対して、当該権利に係る出資対象事業の状況について、定期的に適切な情報を提供することが契約上確保されているものしか取扱ってはならない」とする規定が新設されています。(金商法第40条の3の3/内閣府令第125条の2)

また、同様に、上記契約等に基づき提供されるべき情報が提供されていないことを知りながら、当該貸付事業等権利の募集等を行うことも禁止する規定も新設されています。(金商法第40条の3の4)

これらは、クラウドファンディング事業のみの限定規定ではなく、投資家が特定投資家の場合の適用除外規定も対象になっていません。

今後、貸付事業等権利の販売等に関与する事業者は、投資家区分(特定投資家等)に関係なく、販売等を行う前に必ず契約内容や義務履行状況等の確認を行うとともに、その証左を残しておく実務運用が求められます。

②従来の電子募集取扱業務の適用除外規定がなくなったこと

[改正前]

前提として、一定の有価証券(集団投資スキーム持分等)の私募の取扱い等を電磁的方法で行う場合、「電子募集取扱業務」に該当し、より厳しい業務管理・内部管理体制が求められるところ、「出資額の50%超の額を金銭の貸付事業に充てる集団投資スキーム持分」は、適用が除外されていました。

つまり、貸付型クラウドファンディングは、電子募集取扱業務の規制対象外であり、電子募集取扱業務に該当した場合の厳格な体制等の構築も求められませんでした。

[改正後]

今回の法改正で、上記適用除外規定が削除されました。

つまり、法改正後、貸付型クラウドファンディング事業を行うには、「電子募集取扱業務」等に該当し、より厳格な業務管理・内部管理体制を構築しなければなりません。

※厳密には、今回新設された「電子募集業務」(後述参照)への該当も検討する必要があります

なお、改正法施行日以前から貸付事業等権利について電子募集業務・電子募集取扱業務を行っていた者が、改正後も引き続き当該業務を行う場合、経過措置として「改正日から6ヶ月を経過するまでの間に変更登録を行う」必要がありますので、注意してください。

③新たに「電子募集業務」が定義されたこと

[改正前]

平成27年5月29日付の法改正で、「電子募集取扱業務」が新設され、一定の有価証券に関する私募の取扱い等を、金商業者のホームページで閲覧に供する方法、又はその場合において電子メール等により情報を送信する方法で行う場合「電子募集取扱業務」に該当し、より厳格な業務管理・内部管理体制の構築が求められてきました。

「電子募集取扱業務」の対象行為は、あくまでも金商法第2条第8項第9号に掲げられる「有価証券の募集・私募の取扱い等」(≒第三者が行う有価証券の販売業務)とされていた為、有価証券の発行者自らが募集を行う自己募集等の場合は、電子募集取扱業務の対象ではありませんでした。

[改正後]

今回の法改正で、従前の「電子募集取扱業務」に加えて、「電子募集業務」という区分が新設されました。

新たな「電子募集業務」が対象とするのは、「第2条第8項第7号又は第8号に掲げる行為」ですが、対象行為から「貸付事業等権利に係る行為以外の行為」が除かれる形になっています(施行令第15条の4の2)。

つまり、一定の有価証券の「第2条第8項第7号:募集・私募(自己募集)」や「第2条第8項第8号:売出し・特定投資家向け売付け勧誘等」の内、「貸付事業等権利に係る行為」を金商業者のホームページで閲覧に供する方法等で行う場合について、「電子募集業務」に該当し、従前の「電子募集取扱業務」同様に、より厳格な業務管理・内部管理体制の構築が求められることになりました。

「貸付事業等権利に係る行為“以外”」は、電子募集業務の対象ではない為、貸付型以外の事業型ファンド等の私募等については、改正前と変わらず、電子募集業務の規制対象にはなりません。

なお、従前の「電子募集取扱業務」や新設された「電子募集業務」を行う場合、金商法第43条の5/内閣府令第146条の2に規定される特則に従った対応が求められる他、監督指針や協会自主規制規則における要請事項もクリアしていく必要があります。