■資産運用立国の実現に向けて(2023.12)

投稿日:2023年12月15日

| 報道発表 |

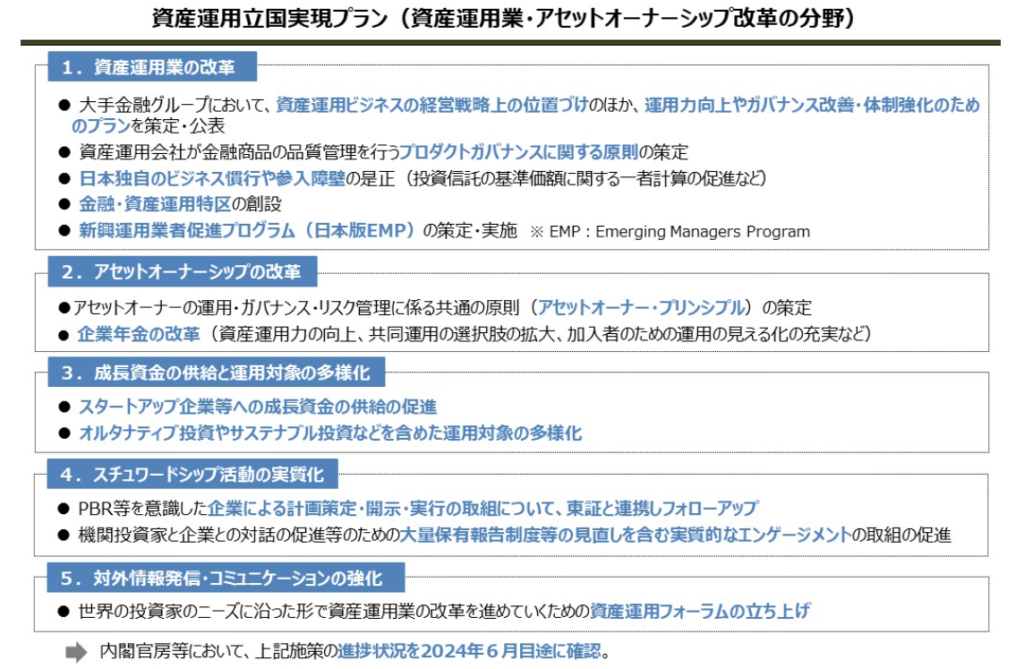

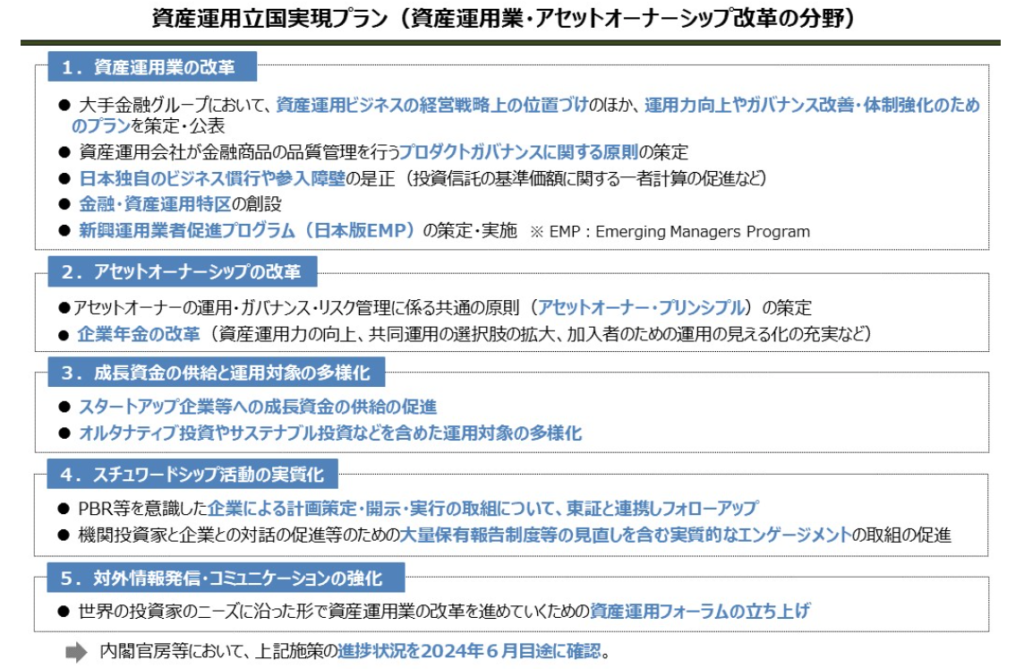

- 2023年12月13日、政府は、家計金融資産等の運用を担う資産運用業・アセットオーナーシップの改革等を図る為、以下を柱とする「資産運用立国実現プラン」を策定。

①資産運用業の改革 ②アセットオーナーシップの改革

③成長資金の供給と運用対象の多様化 ④スチュワードシップ活動の実質化

⑤対外情報発信・コミュニケーションの強化

- 政府は、これまでも「日本の家計金融資産の半分以上を占める現預金が投資に向かい、企業価値向上の恩恵が家計に還元されることで、更なる投資や消費につながる“成長と分配の好循環”を実現していくこと」の為に、「資産所得倍増プラン(2022年11月)」や「コーポレートガバナンス改革の実質化に向けたアクション・プログラム(2023年4月)」を実施してきた。具体的には、NISAの抜本的拡充や金融経済教育の充実等の様々な取組を推進しており、今後も継続的に推進する方針。

- 既存の取組の一方で、インベストメントチェーンの残されたピースとして「家計金融資産等の運用を担う資産運用業とアセットオーナーシップの改革」が必要である為、今回「資産運用立国実現プラン」を策定。「資産運用立国実現プラン」では、具体的に、以下の取組みを規定し、各進捗状況を2024年6月目途に確認する予定。

(出所:金融庁「資産運用立国について」より)

(参考)

・金融庁「資産運用立国について」

・内閣官房「資産運用立国実現プラン」

・金融庁「資産運用立国実現プラン(概要)」

・金融審議会「市場制度ワーキング・グループ」・「資産運用に関するタスクフォース」報告書 と その概要

| 解 説 |

■ 「資産運用立国実現プラン」に基づく具体的な取組みとその影響

「資産運用立国実現プラン」では、以下の通り、5つの柱ごとに具体的な施策が挙げられています。

既存の金融商品取引業者への影響を含め、具体的な施策内容を見ていきます。

(出所:金融庁「資産運用立国について」より)

===============

■大手金融グループへの影響

===============

- 資産運用において大きな役割を担っている大手金融グループにおいて、顧客の最善の利益を勘案した運営体制(傘下資産運用会社・販売会社も含む)や運用力向上に向けた運用人材の育成・確保等のガバナンス改善・体制強化のためのプランの策定・公表が求められています。

===============

■資産運用会社等への影響

===============

- 資産運用会社による適切な商品組成と管理、透明性の確保等を後押しする為、運用担当者の氏名開示を含め、「顧客本位の業務運営に関する原則」に資産運用会社のプロダクトガバナンスを中心とした記載を追加し、その実現(徹底)を図っていく方針です。

- 2024年夏目途に、公的年金、共済組合、企業年金、保険会社、大学ファンド等、幅広いアセットオーナーを対象に、運用・ガバナンス・リスク管理に係る共通の原則(アセットオーナー・プリンシプル)を策定するとともに、企業年金については、その運用力向上等を視野に、「確定給付企業年金(DB)における運用委託先の定期的な評価や見直し等を促進するガイドラインの改定」「企業型確定拠出年金(DC)における指定運用方法や運用商品の構成等に係る情報の見える化」等の施策が予定されています。

- ベンチャー企業への資金供給促進の為、「VC向けプリンシプルの策定」「非上場株式の公正価値評価の促進」「投資型クラウドファンディングに係る規制緩和」等の施策が予定されています。

- 「投資信託への非上場株式の組入れ」や「オルタナティブ投資等を行う非上場の外国籍投資信託の国内籍公募投資信託への組入れ」を可能とする投資信託協会の自主規制規則の改正等、オルタナティブ投資やサステナブル投資等を含めた運用対象の多様化が掲げられています。

- その他、後述「資産運用業の新規参入者への影響」に記載する投資信託の基準価額に係る一者計算の普及やその他の規制緩和施策等も、既存の資産運用会社へ影響すると思われます。

===============

■資産運用業の新規参入者への影響

===============

- 投資運用業者の新規参入が延びない1要因として「ミドル・バックオフィス業務に関する体制整負担の重さ」が指摘されています。そこで、「投資信託の基準価額に係る二重計算の問題」に対して一者計算の普及に向けた環境整備等が予定されています。

- 新規参入促進の為、官民連携して新興運用業者に対する資金供給の円滑化を図るためのプログラム(日本版EMP)を策定し、金融機関に対して、新興運用業者の積極的な活用等を要請し、新興運用業者を一覧化したリスト(エントリーリスト)を提供する等の取組を予定。「適切な業務の質が確保された外部委託先へのミドル・バックオフィス業務の委託」や「運用指図権限の全部委託によるファンド運営機能への特化」等、規制緩和施策も盛り込まれています。

===============

■その他の注目すべき施策

===============

1.「金融・資産運用特区の創設」

- 金融庁と意欲ある自治体が協働して、関係省庁と連携しつつ、特定の地域において金融・資産運用サービスを集積し、高度化と競争力強化を促進する等、「金融・資産運用特区の創設」が予定されている。2023年末に、「金融・資産運用特区」の概要を金融庁が発表し、関心ある自治体を募り、2024年夏目途に特区のパッケージを策定・公表する予定です。

2.その他の施策

- 振興運用業者促進の一環で、海外からの参入を支援する金融創業支援ネットワークや拠点開設サポー トオフィス等の一元的窓口を拡充する予定です。

- 日本市場の魅力を高める為、企業による計画策定・開示・実行の取組について、東証と連携しフォローアップ。また、大量保有報告制度等の制度の見直しの検討を含め、機関投資家による実質的なエンゲージメントの取組を促進予定です。

- 内外の資産運用会社を中心に、関係事業者や投資家等と連携しつつ、資産運用フーラムを立ち上げ、そのための準備委員会を 2023 年内に設立する予定です。また、自治体や投資家等との対話を通じ、資産運用立国に関する施策の意見交換や施策の深掘り等も検討していく予定です。

| 専門家の視点 |

■ 今後への期待等

- 2023年6月閣議決定「骨太方針2023」で「資産運用立国の実現」がうたわれて以降、政府・自治体・業界団体等、様々な組織・団体において、その実現に向けた課題検討や具体的な施策決定・準備等が進められています。

新NISA制度の抜本的拡充・恒久化も決まり、それに続く各種施策も着実に進行。実際、弊社で対応する金融許認可相談の中でも、こうした国の施策に沿った相談内容が増えており、この大きな変化の波を実感しています。 - 今後、法・監督指針をはじめ各種方針・原則等が策定され、その都度、既存事業者(主に投資運用業者)も含めて、社内体制・管理態勢・規程や方針等の見直しが必要になったり、各種改正等への対応状況を伺うアンケート等が実施される可能性があり、こうした規制への対応は一定発生するものと思われます。

一方で、金融業界では、これまでも比較的頻繁に規制改正(法改正を含む)が行われていますが、今回の「資産運用立国実現プラン」に盛り込まれた内容は、より抜本的な制度改正に繋がる要素が多く、新規参入事業者だけでなく、既存事業者にとっても、大きなチャンスになり得るものです。例えば、管理コスト等の懸念から断念していた投資運用業への参入を再検討する等、新たな事業拡大のチャンスとしての活用も積極的に検討していきましょう。

特に、東京都では、以前より「国際金融都市としての地位の確立」に向け、例えば、金融系外国企業の誘致施策(各種補助金の提供、東京国際金融機構 (FinCity.Tokyo) の設立等)や資産運用業者の育成施策(東京版EMPファンド創設、Tokyo独立開業道場開催等)等、様々な施策・取組を推進しています。今回の「金融・資産運用特区の創設」等を追い風に、今まで以上の変化・成果が期待されます。 - 長年、金融許認可実務に関与してきた立場としては、これら方針を実現する為の現場対応(新規の金融商品取引業登録実務等)にも、強く期待したい所です。

新たな投資運用業者を含め、国が国内外からの新規参入促進をする一方で、ライセンスの登録実務現場では「登録に要する期間の長期化/管轄や担当官別の対応の相違」等の課題があり、温度差を感じます。申請する事業者側で、予め登録要件その他監督指針等での要請事項への対応や書類作成レベル等をあげることは大前提として、その対応・受付等をする行政担当者側での理解促進・早期登録に向けた体制整備等も非常に重要だと感じます。

以上

[執筆者情報]

この件に関するお問い合わせ。ご相談はこちらから